“เอเซีย พลัส”วิเคราะห์กลยุทธลงทุน พย.

เผยวัฏจักรความกลัวเริ่มอ่อนแรง-เงินเฟ้อขาลง

ฟันธง ศก.ไทยเด่นกว่าหลายประเทศ

บล.เอเซีย พลัส ออกบทวิเคราะห์กลยุทธ์ลงทุน ระบุว่า วัฎจักรความกลัวค่อยๆ อ่อนแรง และตลาดการเงินโลกดูดซับไว้ในราคาหุ้นมากระดับหนึ่งแล้ว เริ่มจาก

1) เงินเฟ้อขาลงชัดเจน ทั้งในสหรัฐฯ และไทย ซึ่งเงินสหรัฐเดือน ก.ย. 8.2% ชะลอลงติดต่อกัน 3 เดือน และฝ่ายวิจัยคาดมีแนวโน้มลดลงจนอยู่ต่ำกว่าอัตราดอกเบี้ยที่ตลาดคาด 5.0% ในกลางปีหน้า เช่นเดียวกับเงินเฟ้อไทยที่ธปท. คาดจะเข้าสู่กรอบเป้าหมาย 1-3% ในปีหน้า

2) ดอกเบี้ยเริ่มเข้าใกล้จุดที่เหมาะสม แม้ตลาดคาด Fed จะขึ้นดอกเบี้ย 0.75% มาอยู่ที่ 4% ใน เดือนพ.ย. แต่ในปีหน้ากรอบบนการขึ้นดอกเบี้ยถูกจำกัดอยู่ที่ระดับ 5% เห็นได้ว่าระดับการขยับขึ้นค่อนข้างจำกัด

3) แม้มีความกังวล Recession ในสหรัฐฯ แต่ไทยยังห่างไกลสะท้อนได้จากการเกิด Inverted Yield Curve ของ Bond 10 ปี และ 2 ปีของสหรัฐที่ยาวนาน แตกต่างกันกับ Bond Yield ไทยที่ยังเป็นลักษณะ Upward Slope คือ Bond Yield 10 ปี ยังสูงกว่า 2 ปี ถึง 1.3%

เศรษฐกิจไทยยังมีแนวโน้มฟื้นเด่นกว่าหลายประเทศ ดังนี้

1) สภาพัฒน์ฯ คาดเศรษฐกิจไทยในปี 2565 ขยายตัวราว 3% แสดงว่าในช่วง 2H65 น่าจะเห็นการเติบโตของ GDP ในอัตรา 3.6%YoY (สูงกว่า 1Q65 และ 2Q65 ที่ 2.3% และ 2.5% ตามลำดับ) และปี 2566 โตต่อเนื่องอีก 3.7% สวนทางกับเศรษฐกิจโลกที่ IMF คาดโตเพียง 2.7%

2) คาดดุลบัญชีเดินสะพัดมีสัญญาณการขาดดุลลดลง ทั้งจากดุลการค้าดีขึ้นจากการนำเข้าต้นทุนพลังงานที่ราคาเริ่มลดลงในช่วง 2-3 เดือนนี้ และดุลบริการปรับตัวดีขึ้นจากภาคการท่องเที่ยว หลังหลายประเทศผ่อนคลายมาตรการเดินทางข้ามพื้นที่

3) ช่วงที่เหลือของปี คาดหวังแพ็คเกจใหญ่กระตุ้นเศรษฐกิจจากทางภาครัฐ อาทิ คนละครึ่งเฟส 6, ช้อปช่วยชาติ เป็นต้น

4) เป็นปีที่ไทยเป็นเจ้าภาพงานประชุม APEC 2022 หวังเป็นโอกาสสำคัญที่จะช่วยฟื้นฟูเศรษฐกิจ

ในมุม Valuation ตลาดหุ้นไทยยังดูน่าสนใจ และอยู่ใน Zone สะสมหุ้น ทั้งในมุม P/E 17 เท่ากว่าๆ ต่ำกว่าค่าเฉลี่ยในอดีตที่ 19.5 เท่า และ PBV ต่ำเพียง 1.5 เท่า ลงมาในบริเวณใกล้กับ -1SD ที่ 1.66 เท่า ซึ่งในอดีตเคยเป็นแนวรับสำคัญพลิกเปลี่ยนแนวโน้มเป็นขาขึ้นในช่วงต้นปี 2559 พร้อมกับแรงกดดันต่างๆ ที่ตลาดหุ้นซึมซับไปในระดับหนึ่งแล้ว น่าจะเป็นจังหวะในการเข้าสะสมหุ้นอีกครั้งได้

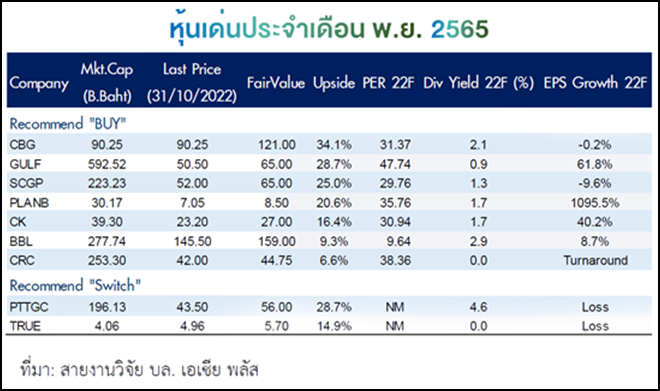

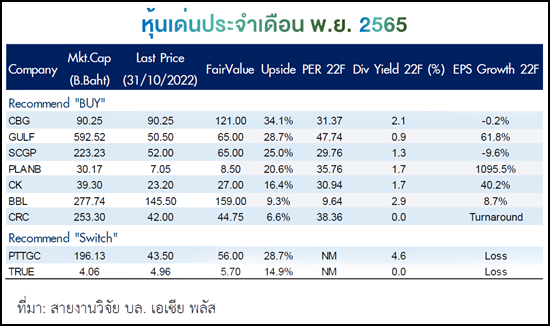

โดยฝ่ายวิจัยฯ คงเป้าหมายปลายปีที่ 1730 จุด ขณะที่ Fund Flow ต่างชาติเป็นหนึ่งในตัวแปรสำคัญที่สามารถกำหนดทิศทางของตลาดหุ้นไทย สะท้อนได้จากข้อมูลปีนี้ ในวันที่ต่างชาติซื้อสุทธิ SET ปรับตัวขึ้นเฉลี่ยต่อวัน 0.3% (มีโอกาสให้ผลตอบแทนเป็นบวก 80%) ส่วนช่วงเวลาที่เหลือของปี ฝ่ายวิจัยฯ ยังเชื่อว่า Fund Flow ยังมีโอกาสไหลเข้าตลาดหุ้นไทยต่อ ทั้งจากสัดส่วนการถือครองทางตรงระดับต่ำไม่ถึง 22% พร้อมกับปัจจัยลบเริ่มคลาย เศรษฐกิจไทยเดินหน้าเร็วกว่าประเทศพัฒนาแล้ว ล้วนเป็น แรงจูงใจในการเข้าลงทุนที่ดี ส่วนหุ้นเด่นเดือนพ.ย. แนะนำหุ้นธีม Domestic Consumption หลีกเลี่ยงความผันผวนจากปัจจัยภายนอก บวกกับผลประกอบการทยอยฟื้นตัวในงวด 4Q65 ต่อเนื่องปี 2566 อย่าง CBG, CRC, CK, BBL, PLANB, GULF, SCGP

THAI

THAI

Social Links