แบงก์เปิดศึก!

ขยับดอก เขย่าเงินฝาก

…………………………………………………………………………………………………………….

- แม้ธนาคารพาณิชย์ส่วนใหญ่จะยังไม่ได้ปรับอัตราดอกเบี้ยตามอัตราดอกเบี้ยนโยบายในระยะแรกๆ อย่างไรก็ดี ในเดือนตุลาคม 2565 เริ่มเห็นการปรับอัตราดอกเบี้ยจากธนาคารพาณิชย์หนาตามากขึ้น โดยเฉพาะในส่วนของอัตราดอกเบี้ยเงินฝาก

- การแข่งขันด้านราคาเงินฝากที่เริ่มทยอยปรากฏชัดเจนขึ้นดังกล่าว คาดว่าจะมาจากหลายสาเหตุ อาทิ การขยับตามทิศทางดอกเบี้ยของกนง. โมเมนตัมสินเชื่อที่ยังขยายตัวต่อเนื่อง ปริมาณสภาพคล่องส่วนเกินที่ทยอยลดลง การรักษาฐานลูกค้าเงินฝากกลุ่มต่างๆ ตามนโยบายของธนาคารพาณิชย์แต่ละแห่ง

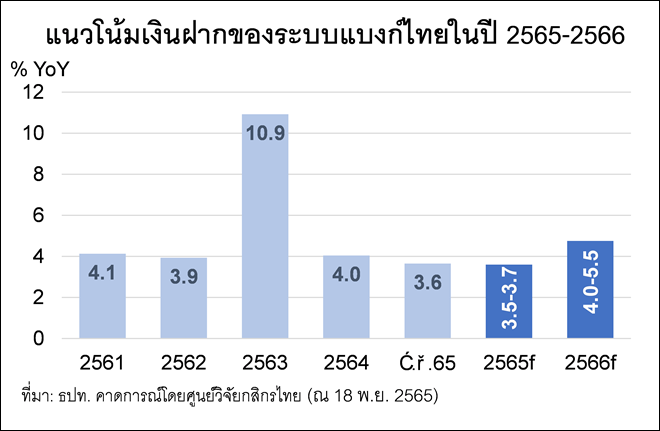

- สำหรับแนวโน้มเงินฝากของระบบธนาคารพาณิชย์จดทะเบียนในประเทศ ณ สิ้นปี 2565 นี้ คาดว่าจะอยู่ที่ประมาณ 3.5-3.7% ชะลอลงเมื่อเทียบกับ 4.0% ณ สิ้นปี 2564 อย่างไรก็ดี คาดว่า กรอบการเติบโตของเงินฝากจะขยับขึ้นเล็กน้อยมาอยู่ที่ 4.0-5.5% ในปี 2566 ตามทิศทางเศรษฐกิจที่น่าจะทยอยฟื้นตัว และการเตรียมสภาพคล่องเพื่อรองรับการเติบโตของสินเชื่อ

……………………………………………………………………………………………………………….

หลังจากที่คณะกรรมการนโยบายการเงิน (กนง.) เริ่มปรับขึ้นอัตราดอกเบี้ยนโยบาย ตั้งแต่รอบการประชุมเดือนสิงหาคมและกันยายน 2565 ครั้งละ 0.25% รวมเป็น 0.50% จนทำให้ปัจจุบัน อัตราดอกเบี้ยนโยบายของไทยยืนอยู่ที่ 1.00% นั้น ธนาคารพาณิชย์ขนาดใหญ่ส่วนใหญ่ยังไม่ได้ปรับอัตราดอกเบี้ยตามในทันทีในระยะแรกๆ อย่างไรก็ดี ในเดือนตุลาคม 2565 การปรับอัตราดอกเบี้ยจากธนาคารพาณิชย์เริ่มหนาตามากขึ้น โดยเฉพาะในส่วนของอัตราดอกเบี้ยเงินฝาก ทั้งธนาคารพาณิชย์และสถาบันการเงินเฉพาะกิจของรัฐ ดังนี้

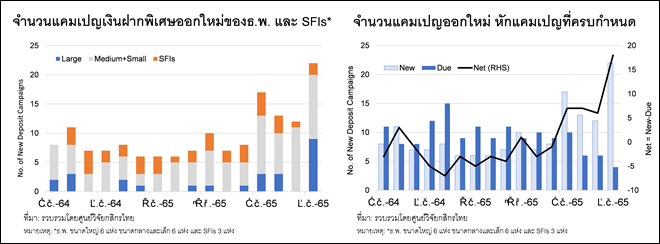

- จำนวนแคมเปญเงินฝากพิเศษหนาตาขึ้นตั้งแต่เดือนตุลาคม 2565 โดยแคมเปญเงินฝากพิเศษออกใหม่ของธนาคารพาณิชย์และสถาบันการเงินเฉพาะกิจของรัฐรวมกันแล้วมีจำนวนสูงกว่า 20 แคมเปญ โดยส่วนใหญ่เป็นการออกแคมเปญของธนาคารพาณิชย์ขนาดใหญ่และขนาดเล็กเป็นหลัก ซึ่งแม้ว่าส่วนหนึ่งอาจเป็นการออกเพื่อชดเชยโครงการ/แคมเปญเงินฝากที่ครบกำหนด หรือเตรียมจะครบกำหนด แต่เมื่อหักปัจจัยดังกล่าวแล้ว ก็ยังพบว่า มีสัญญาณการออกแคมเปญเงินฝากที่เร่งตัวขึ้น

อันที่จริงแล้ว ภาพการเร่งขึ้นของจำนวนแคมเปญเงินฝากออกใหม่สุทธิทยอยปรากฏขึ้นตั้งแต่ช่วงกลางปี 2565 สอดคล้องกับการเร่งขึ้นของอัตราผลตอบแทนในตลาดตราสารหนี้ ขณะที่จำนวนแคมเปญเงินฝากออกใหม่สุทธิขยับขึ้นจากประมาณ 6-7 แคมเปญในเดือนกรกฎาคม-กันยายน 2565 มาที่ประมาณ 18 แคมเปญในเดือนตุลาคม 2565 นอกจากนี้แคมเปญที่ออกใหม่ในเดือนตุลาคม 2565 ยังนำเสนออัตราผลตอบแทนที่สูงกว่าเดิมประมาณ 0.36-1.00% เมื่อเทียบกับแคมเปญที่ออกในช่วงเดือนมิถุนายน 2565

………………………………………………………………………………………………………………………………………………………………

ตัวอย่างผลิตภัณฑ์เงินฝากและอัตราผลตอบแทนที่นำเสนอในแต่ละช่วง

ระยะเวลาการฝากเงิน ก.ค.-พ.ย.64 มิ.ย.65 ต.ค.65

7 เดือน (SFIs) 0.45% 0.40% 0.76%

9 เดือน (ธพ.ใหญ่) 0.45% 0.75%

12 เดือน (ธพ.เล็ก) 0.90% 1.3-1.5%

14 เดือน (ธพ.ใหญ่) 0.50% 1.00%

24 เดือน (ธพ.เล็ก) 1.0-1.25% 2.00%

…………………………………………………………………………………………………………………………………………………………………

- อัตราดอกเบี้ยเงินฝากประจำมาตรฐานทยอยปรับขึ้นตั้งแต่เดือนกันยายน-ตุลาคม 2565 โดยสำหรับธนาคารพาณิชย์ขนาดใหญ่ จะเห็นการปรับขึ้นอัตราดอกเบี้ยเงินฝากออมทรัพย์สำหรับบุคคลธรรมดา ประมาณ 0.20% จากธนาคารพาณิชย์เพียงหนึ่งแห่ง ขณะเดียวกัน ก็ปรับขึ้นอัตราดอกเบี้ยเงินฝากประจำประเภท 3 เดือน ถึง 36 เดือน ในกรอบประมาณ 0.10-0.75% นอกจากนี้ยังมีการปรับขึ้นอัตราดอกเบี้ยเงินฝากของฝั่งลูกค้านิติบุคคลในเดือนตุลาคมเช่นกัน โดยมีการปรับขึ้นประมาณ 0.05-0.18% สำหรับเงินฝากออมทรัพย์ และประมาณ 0.10-0.83% สำหรับเงินฝากประจำประเภท 3 เดือนถึง 36 เดือน

- แม้อัตราการเติบโตของเงินฝาก จะประคองตัวที่ประมาณ 3.6% YoY ในเดือนกันยายน 2565 เทียบกับ 4.0% ณ สิ้นปี 2564 แต่การแข่งขันด้านราคาเงินฝากที่เริ่มปรากฏชัดเจนขึ้นดังกล่าว คาดว่าจะมาจากหลายสาเหตุ อาทิ

1) การส่งสัญญาณปรับขึ้นอัตราดอกเบี้ยนโยบายอย่างต่อเนื่องของคณะกรรมการนโยบายการเงิน (กนง.)

2) ทิศทางสินเชื่อที่ยังรักษาโมเมนตัมการขยายตัว โดย ณ สิ้นเดือนกันยายน 2565 สินเชื่อขยายตัว 5.0% YoY แม้จะชะลอลงเมื่อเทียบกับการขยายตัว 6.0% ณ สิ้นปี 2564 แต่ก็เป็นอัตราการเติบโตที่สูงกว่าอัตราการเติบโตของเงินฝาก

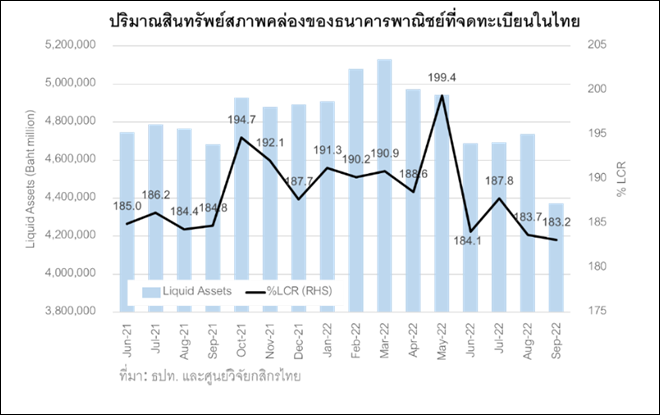

3) ปริมาณสภาพคล่องส่วนเกินที่ทยอยลดลง ดังจะเห็นได้จากสัดส่วนสินเชื่อต่อเงินฝากที่ปรับขึ้นจาก 93.0% ณ สิ้นเดือนพฤษภาคม 2565 มาที่ 95.0% ณ สิ้นเดือนกันยายน 2565 นอกจากนี้สัดส่วนสินทรัพย์สภาพคล่อง (% LCR) และปริมาณสินทรัพย์สภาพคล่องส่วนเกิน (จากประมาณการกระแสเงินสดไหลออกในระยะ 30 วัน) ได้ทยอยปรับตัวลดลงตั้งแต่ช่วงประมาณกลางปี 2565 โดยสาเหตุส่วนหนึ่งน่าจะมาจากการปรับพอร์ตการลงทุนในตราสารหนี้ และการปรับลดลงของมูลค่าตราสารหนี้ที่ถือครองตามราคาตลาด (Mark to Market) ในช่วงที่อัตราผลตอบแทนตราสารหนี้ไทยปรับสูงขึ้น ประกอบกับผู้ฝากเงินอาจมีการปรับเปลี่ยนการออมเงินในรูปเงินฝากบางส่วนไปลงทุนในหุ้นกู้

4) การออกแคมเปญเพื่อรักษาฐานลูกค้าเงินฝากกลุ่มต่างๆ ตามนโยบายของธนาคารพาณิชย์แต่ละแห่ง โดยมีการออกแคมเปญเงินฝากระยะยาวที่อัตราดอกเบี้ยปรับขึ้นในลักษณะขั้นบันไดสำหรับรองรับวัยเกษียณ หรือรับดอกเบี้ยเงินฝากคืนในลักษณะรายเดือน แคมเปญเงินฝากปลอดภาษี รวมถึงโครงการเงินฝากพิเศษสำหรับกลุ่มลูกค้าที่มีความมั่งคั่งสูง และแคมเปญเงินฝากประจำพิเศษที่ฝากสม่ำเสมอเป็นรายเดือน เพื่อตอบวัตถุประสงค์ในการสนับสนุนให้เกิดพฤติกรรมการออมที่สม่ำเสมอ เป็นต้น

- มองไปข้างหน้า แม้ศูนย์วิจัยกสิกรไทยมองว่า เงินฝากจะไม่ได้เติบโตในอัตราเร่ง แต่อัตราดอกเบี้ยเงินฝากน่าจะปรับสูงขึ้นในลักษณะที่ชันขึ้นอีก โดยมาจากแรงส่งทั้งการปรับขึ้นของอัตราดอกเบี้ยนโยบายและอัตราดอกเบี้ยของธนาคารพาณิชย์ (ก่อนกำหนดการปรับเพิ่มอัตรานำส่งเงินสมทบเข้ากองทุนฟื้นฟูฯ อีก 0.23% ในช่วงต้นปี 2566) ทำให้มีโอกาสที่จะเห็นอัตราดอกเบี้ยเงินฝากปรับขึ้นมากกว่า 0.50% ภายในช่วงไตรมาสแรกของปี 2566

ส่วนประมาณการเงินฝากของระบบธนาคารพาณิชย์จดทะเบียนในประเทศ ณ สิ้นปี 2565 นี้ คาดว่าจะอยู่ที่ประมาณ 3.5-3.7% (เทียบกับ 4.0% ณ สิ้นปี 2564 และ 3.6% ณ สิ้นเดือนกันยายน 2565) ก่อนที่จะขยับขึ้นเล็กน้อยมาอยู่ในกรอบประมาณ 4.0-5.5% ในปี 2566 ตามทิศทางเศรษฐกิจที่น่าจะทยอยฟื้นตัว และการเตรียมสภาพคล่องเพื่อรองรับการเติบโตของสินเชื่อ

- สำหรับผู้มีเงินออม ราคาหรืออัตราดอกเบี้ยเงินฝากที่เพิ่มขึ้น รวมถึงแคมเปญเงินฝากที่ทยอยออกมามากขึ้นเมื่อเข้าสู่ช่วงปลายปี คงทำให้ผู้มีเงินออมที่รับความเสี่ยงได้น้อย มีทางเลือกในการออมเงินที่ให้ผลตอบแทนดีขึ้น หรือมีผลิตภัณฑ์ที่ให้ผลตอบแทนถี่ขึ้นกว่ารายครึ่งปี อันอาจช่วยตอบโจทย์การนำดอกผลไปใช้จ่ายเพื่อดำรงชีวิตประจำวันได้ดีขึ้นกว่าเดิม กระนั้นก็ดี ด้วยเงินเฟ้อที่คาดว่าจะมีค่าเฉลี่ยสูงกว่า 2.5% ในปีหน้า ก็ยังทำให้การออมในรูปของเงินฝาก โดยเฉพาะเงินฝากระยะสั้น ยังให้ผลตอบแทนที่ติดลบ ดังนั้น ผู้มีเงินออมที่สามารถรับความเสี่ยงเพิ่มขึ้น จึงอาจพิจารณากระจายการลงทุนไปสินทรัพย์อื่นๆ อาทิ กองทุนรวม ตราสารหนี้ หรือแม้กระทั่งตราสารทุน เพื่อให้ได้ส่วนผสมของพอร์ตการลงทุนที่ให้ผลตอบแทนโดยรวมเพิ่มขึ้น ซึ่งย้ำอีกครั้งว่า การที่จะได้ผลตอบแทนและความเสี่ยงจากการลงทุนตามที่คาดหวังได้ จะเกิดขึ้นก็ต่อเมื่อนักลงทุนได้ศึกษาและเข้าใจความเสี่ยงและบริบทเฉพาะของสินทรัพย์นั้นๆ อย่างรอบคอบแล้ว

ขณะที่ สำหรับธนาคารพาณิชย์นั้น คงต้องบริหารจัดการต้นทุนทางการเงินที่ปรับเพิ่มขึ้น ในขณะที่การส่งผ่านต้นทุนดังกล่าวนี้ไปยังการปรับขึ้นอัตราดอกเบี้ยเงินกู้ได้มากน้อยเพียงใดนั้น คงขึ้นกับสภาพเศรษฐกิจ ความพร้อมของลูกค้า และการเติบโตของธุรกิจหลักอย่างเช่นเงินให้สินเชื่อเป็นสำคัญ

THAI

THAI

Social Links