เจาะธุรกิจประกันชีวิตปี 65

โอกาสขยายกำลังซื้อใหม่ตามการฟื้นตัวของเศรษฐกิจ

…………………………………………………………………..

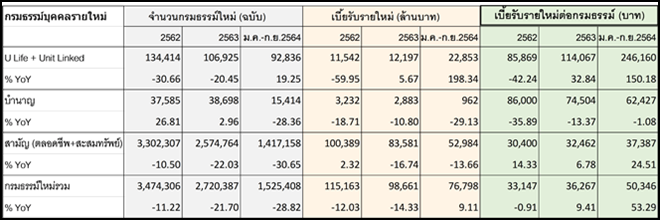

• ธุรกิจประกันชีวิตปี 2564 ขยายตัวเป็นบวกได้เล็กน้อย หลังจากที่หดตัวลงติดต่อกัน 2 ปีก่อนหน้า อย่างไรก็ดี การปรับตัวเป็นบวกดังกล่าว เป็นผลของการกลับมาเร่งกระตุ้นยอดขายรายใหม่แบบจ่ายครั้งเดียว ท่ามกลางกำลังซื้อที่ลดลงจากผลกระทบของสถานการณ์โควิด-19 และการปรับลดสัดส่วนการขายผลิตภัณฑ์ประกันประเภทสะสมทรัพย์ซึ่งเป็นผลิตภัณฑ์หลักของธุรกิจลง

• สำหรับแนวโน้มเบี้ยรับรวมของธุรกิจประกันชีวิตปี 2565 ได้รับปัจจัยบวกบางส่วนจากการฟื้นตัวของเศรษฐกิจไทย ซึ่งสภาพัฒน์ฯ คาดว่าอาจขยายตัวได้สูงถึง 3.5%-4.5% เทียบกับที่ขยายตัว 1.6% ในปี 2564 อย่างไรก็ดี ยังต้องติดตามการผลักดันกำลังซื้อกรมธรรม์ใหม่ ว่าจะสามารถเร่งตัวขึ้นได้สูงเพียงพอที่จะพยุงภาพรวมธุรกิจ ซึ่งมีแรงกดดันจากการครบกำหนดชำระเบี้ยแต่ยังมีความคุ้มครองอยู่ของกรมธรรม์เดิม ท่ามกลางความท้าทายจากการพยายามปรับเปลี่ยนภาพลักษณ์ของผลิตภัณฑ์ประกัน มาเน้นด้านความคุ้มครองระยะยาวมากกว่าการออมระยะสั้นถึงกลาง

…………………………………………………………………………

ภาพรวมเบี้ยรับของธุรกิจประกันชีวิตปี 2564 และแนวโน้มปี 2565: ยังอยู่ในช่วงการปรับฐาน

เบี้ยรับรวมของบริษัทประกันชีวิตในปี 2564 กลับมาเป็นบวกได้ด้วยยอดขายเบี้ยรายใหม่ โดยเฉพาะประเภทจ่ายครั้งเดียว ขณะที่เบี้ยปีต่ออายุไม่โต ซึ่งแม้ว่าในปี 2565 ภาพรวมธุรกิจประกันยังอยู่ในช่วงการปรับฐานต่อเนื่องจากปีก่อน เนื่องจากมีกรมธรรม์ที่ครบกำหนดชำระเบี้ยแต่ยังมีความคุ้มครองจำนวนมาก แต่มีโอกาสที่กำลังซื้อรายใหม่อาจปรับตัวเพิ่มขึ้นกว่าที่คาดไว้ โดยเฉพาะอย่างยิ่งถ้าเศรษฐกิจเติบโตได้ตามที่ทางการประเมินไว้ (สศช.ประเมินจีดีพีปี 2565 ว่าจะเติบโต 3.5%-4.5% เทียบกับ 1.6% ในปี 2564) อย่างไรก็ดี ยังต้องติดตามสถานการณ์เงินเฟ้อและทิศทางการปรับขึ้นดอกเบี้ย ที่อาจกระทบต่ออำนาจซื้อทั้งทางตรงและทางอ้อม โดยศูนย์วิจัยกสิกรไทย คาดว่า บริษัทประกันคงต้องพยายามรักษาอัตราการเติบโตในปี 2565 ให้ต่อเนื่องจากปี 2564 ซึ่งหมายถึงต้องเร่งยอดขายเบี้ยใหม่ให้โตไม่น้อยกว่า 7% โดยในระหว่างปี หากขยายเบี้ยปีแรกได้ไม่มาก อาจเห็นความจำเป็นต้องขยายเบี้ยจ่ายครั้งเดียวแม้อาจมีจำนวนไม่สูงเท่าปี 2564 อันเป็นการแก้ไขปัญหาเฉพาะหน้าและยังคงทำให้เส้นทางการปรับโครงสร้างพอร์ตเบี้ยประกันให้มีความยั่งยืน อาจต้องใช้เวลาอีกไม่น้อยกว่า 3-5 ปี

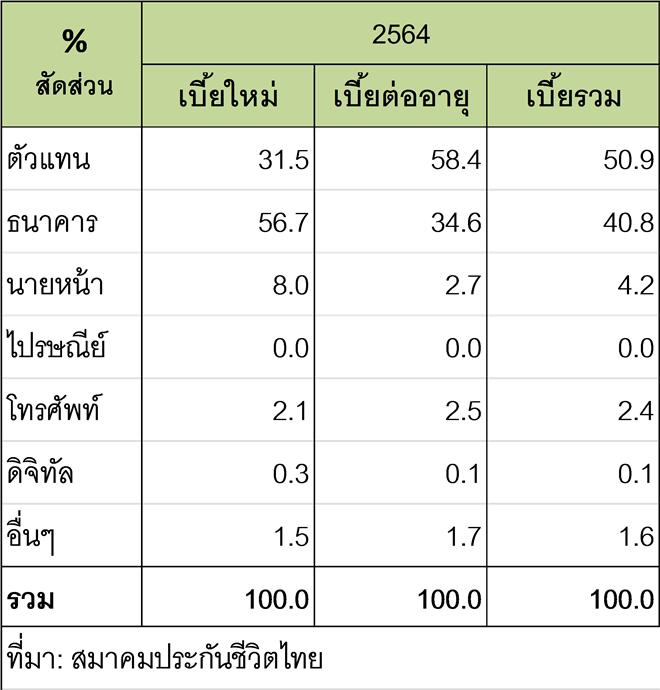

ช่องทางขายผ่านธนาคาร: มีบทบาทสูงในการดันยอดเบี้ยรับรายใหม่

ช่องทางขายหลักของธุรกิจประกันชีวิตกว่า 90% เป็นการขายผ่านตัวแทน และธนาคาร โดยช่องทางขายผ่านธนาคารมีบทบาทสูงในการผลักดันยอดขายรายใหม่ ทั้งจากผู้ซื้อในฤดูกาลลดหย่อนภาษี และผู้ซื้อที่มีศักยภาพสูง ซึ่งในหลายกรณีการผลักดันยอดขายดังกล่าว ไม่อาจหลีกเลี่ยงการขายผลิตภัณฑ์ประเภทจ่ายครั้งเดียวและประเภทจ่ายระยะสั้น ทำให้บริษัทประกันที่พึ่งพาการขายผ่านธนาคารเป็นหลัก อาจต้องเผชิญปัญหาความไม่ต่อเนื่องในการเติบโตของเบี้ยประกัน นอกจากนี้ ผลกระทบจากสถานการณ์โควิด-19 ทำให้ในปี 2563-2564 บริษัทประกันบางแห่งจำเป็นต้องหวนกลับมากระตุ้นยอดขายเป็นระยะด้วยการนำเสนอแบบประกันสะสมทรัพย์จ่ายเบี้ยสั้น ทั้งในช่องทางตัวแทนและธนาคาร

อย่างไรก็ดี เมื่อมองไปข้างหน้าเพื่อเตรียมความพร้อมในการเข้าสู่มาตรฐานบัญชีใหม่ TFRS17 ในวันที่ 1 มกราคม 2567 ซึ่งทำให้ความสำคัญในการดันเบี้ยให้สูงที่เคยมีผลต่อรายได้ของบริษัทต้องเปลี่ยนแปลงไปในทิศทางที่ลดลง ส่วนหนึ่งเป็นผลจากการปรับเปลี่ยนการลงบัญชีที่มีผลทำให้การรับรู้รายได้ของบริษัทประกันกระจายออกไปตามจำนวนปีที่คุ้มครอง (ไม่ใช่รับรู้ทั้งหมดในปีเดียว) และบริษัทจะไม่สามารถนำเบี้ยรับทั้งจำนวนมาบันทึกเป็นรายรับได้ โดยจะต้องแยกส่วนของเงินออมเงินลงทุนออกจากเบี้ยรับก่อน แล้วจึงนำมาบันทึกเป็นรายได้การประกันภัยเพื่อให้สะท้อนรายได้ที่แท้จริงจากความคุ้มครองที่บริษัทประกันภัยให้ไว้ โดยระหว่างปี 2565-2566 คงเป็นช่วงเวลาสำคัญที่น่าจะได้เห็นการพัฒนาและส่งเสริมการขายผลิตภัณฑ์ประกันที่เน้นความคุ้มครองมากขึ้น ขณะที่ผลิตภัณฑ์ประเภทสะสมทรัพย์คงมีทิศทางลดลง และถูกปรับเปลี่ยนเป็นแบบที่มีส่วนร่วมในเงินปันผล หรือแบบประกันควบการลงทุนทั้งแบบยูนิตลิงค์และยูนิเวอร์แซลไลฟ์มากขึ้น

ผลิตภัณฑ์ประกันควบการลงทุน: เริ่มมีสัญญาณบวกชัดเจนขึ้น

เบี้ยรับรายใหม่จากผลิตภัณฑ์ประกันควบการลงทุน เป็นประเภทเดียวที่ขยายตัวเป็นบวกสูงในปี 2564 จากอานิสงส์ของอัตราดอกเบี้ยที่ต่ำมากทำให้เกิดการเปลี่ยนพฤติกรรมผู้บริโภคบางกลุ่มซึ่งต้องการการลงทุนใหม่ ๆ ที่ให้โอกาสได้ผลตอบแทนที่ดีขึ้น อีกทั้งลูกค้ากลุ่มนี้ยังมีกำลังซื้อสูงดังสะท้อนจากเบี้ยประกันภัยต่อกรมธรรม์ที่สูงมากเฉลี่ย 246,000 บาทต่อกรมธรรม์ เมื่อเทียบกับประกันแบบดั้งเดิม (สามัญ: ตลอดชีพและสะสมทรัพย์) ที่เฉลี่ย 37,000 บาทต่อกรมธรรม์

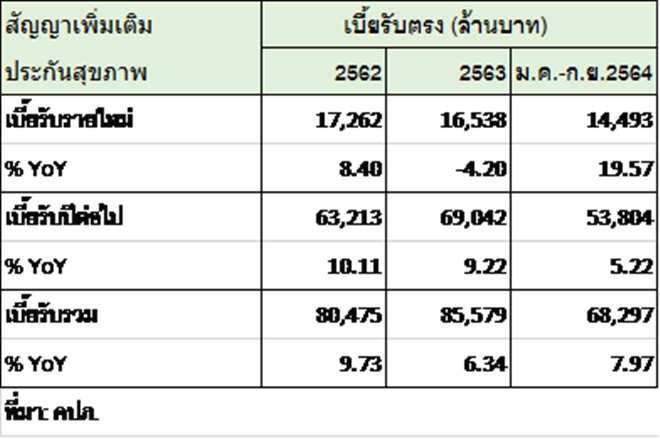

สัญญาเพิ่มเติมประกันสุขภาพมีโอกาสขยายตัวสูงได้ต่อเนื่อง

กระแสความต้องการซื้อประกันสุขภาพยังมีโอกาสเพิ่มขึ้นต่อเนื่อง ภายใต้ข้อจำกัดด้านบริการสาธารณสุขขั้นพื้นฐานที่ไม่เพียงพอต่อประชากรโดยเฉพาะในพื้นที่เขตเมือง ทำให้การซื้อประกันสุขภาพมีแนวโน้มเป็นความจำเป็นพื้นฐานเพื่อรองรับกรณีการเจ็บป่วยรุนแรงที่ต้องเข้ารักษาในโรงพยาบาลและรวมถึงการเจ็บป่วยด้วยโรคร้ายแรง โดยได้อานิสงส์จากจำนวนผู้สูงอายุที่เพิ่มขึ้นอย่างต่อเนื่อง อัตราค่ารักษาพยาบาลที่ปรับตัวสูงขึ้นทุกปีในอัตราเฉลี่ยไม่น้อยกว่า 8-10% และการขยายระยะเวลาการคุ้มครองของสัญญาประกันสุขภาพ

นอกจากนี้ การปรับปรุงสัญญามาตรฐานของสัญญาประกันสุขภาพ ซึ่งมีผลบังคับใช้ตั้งแต่ปี 2565 ยังเป็นผลดีกับผู้ซื้อประกัน ที่สามารถเปรียบเทียบความคุ้มค่าระหว่างสัญญาของแต่ละบริษัทได้สะดวกขึ้น และมีทางเลือกในการซื้อเพิ่มความคุ้มครองที่ไม่ซ้ำซ้อนกับสัญญาประกันสุขภาพที่มีอยู่แล้ว ไม่ว่าจะเป็นโดยสวัสดิการรัฐ สวัสดิการที่ทำงาน หรือสัญญาที่ซื้อไว้เดิม ขณะเดียวกัน ยังเป็นประโยชน์ต่อบริษัทประกันในการขยายฐานลูกค้าจำนวนมากและช่วยให้มีการกระจายความเสี่ยงการรับประกันได้ดีขึ้น

สำหรับผลกระทบจากการเคลมสินไหมในสถานการณ์โควิด-19 ของภาพรวมบริษัทประกันชีวิต อยู่ในกรอบที่บริหารจัดการได้เมื่อเทียบกับกรณีของบริษัทประกันวินาศภัย โดยเฉพาะที่ขายประกันประเภทเจอจ่ายจบ เนื่องจากพอร์ตการรับประกันสุขภาพที่ใหญ่มาก และมีเงื่อนไขการจ่ายสินไหมที่ชัดเจนภายในกรอบวงเงินประกันสุขภาพที่ซื้อไว้ ประกอบกับการเบิกเคลมด้วยอาการเจ็บป่วยโดยรวมชะลอลงตามมาตรการป้องกันโรคระบาด ทำให้ค่าสินไหมทดแทนที่เกิดขึ้นระหว่างปี 2563-2564 ของบริษัทประกันชีวิตโดยทั่วไปยังอยู่ในเกณฑ์ปกติ

กล่าวโดยสรุป สถานการณ์โควิด-19 ส่งผลกระทบโดยตรงต่อธุรกิจประกันชีวิตไม่มากนักในช่วง 2 ปีที่ผ่านมา (2563-2564) ส่วนใหญ่เป็นผลจากกำลังซื้อที่ชะลอตัวตามปัญหาเศรษฐกิจและรายได้ อย่างไรก็ดี ในช่วงรอยต่อที่รอการฟื้นตัวของเศรษฐกิจในปี 2565-2566 ก่อนเข้าสู่มาตรฐานบัญชีใหม่ คงเป็นประเด็นที่ท้าทายความสามารถในการปรับโครงสร้างผลิตภัณฑ์หลักให้เป็นที่ยอมรับ และความสามารถในการใช้ประโยชน์จากเทคโนโลยีสมัยใหม่เพื่อให้เข้าถึงและเพิ่มโอกาสการขยายฐานลูกค้าให้กว้างขึ้น เพื่อชดเชยกับขนาดเบี้ยต่อกรมธรรม์ที่มีทิศทางลดลงกว่าเดิม

สำหรับการรับมือกับกติกาที่เข้มขึ้นในปี 2565 ยังต้องติดตามว่า คปภ. จะบังคับใช้อัตราส่วนความเพียงพอของเงินกองทุนขั้นต่ำที่เพิ่มขึ้นจากระดับ 120% เป็น 140% ในปีนี้ตามแผนเดิมหรือไม่ ซึ่งแม้ไม่กระทบต่อภาพรวมธุรกิจเนื่องจากบริษัทประกันชีวิตส่วนใหญ่มีระดับการดำรงเงินกองทุนสูงเฉลี่ยประมาณ 300% (ณ ไตรมาส 3/2564) แต่ผลกระทบเป็นรายบริษัทอาจแตกต่างกัน ขณะที่ธุรกิจอาจต้องเผชิญความท้าทายเพิ่มขึ้นจากปัจจัยแวดล้อมทั้งที่อยู่ในความคาดหมาย อาทิ อัตราดอกเบี้ยขาขึ้น รวมถึงการปฏิบัติตามเกณฑ์ใหม่ ๆ ในระยะข้างหน้าภายใต้เงื่อนไขกำลังซื้อที่จำกัดและการแข่งขันที่เพิ่มขึ้น ตลอดจนความเสี่ยงอื่นที่อาจเกิดขึ้นนอกเหนือความคาดหมาย ซึ่งด้วยการตระหนักถึงความแข็งแกร่งทางการเงิน และความสามารถในการขยายฐานผู้เอาประกัน จะมีส่วนช่วยให้การบริหารจัดการความเสี่ยงของบริษัทมีความมั่นคงเพียงพอรองรับความไม่แน่นอนที่อาจเกิดขึ้นได้

THAI

THAI

Social Links