Digital Bank มาแรงโลด!

ความท้าทายอยู่ที่ การหารูปแบบที่เหมาะสมกับบริบทของไทย

…………………………………………………………………………………………………………..

• ปัจจุบัน กระแสของ Digital-Only Bank หรือ Digital Bank กำลังมาแรง โดยธนาคารกลางของหลายประเทศในเอเชียทยอยให้ใบอนุญาตประกอบกิจการ Digital Bank ในประเทศ ท่ามกลางความคาดหวังว่าจะเพิ่มการแข่งขัน และยกระดับการเข้าถึงบริการทางการเงินให้กับผู้บริโภค

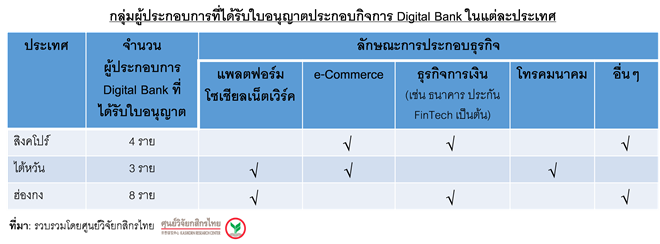

• ความน่าสนใจอยู่ที่ผู้สมัคร Digital Bank ในประเทศต่างๆ ดังกล่าว ซึ่งส่วนใหญ่ไม่ใช่ผู้ที่ประกอบธุรกิจการเงิน หากแต่เป็นผู้สมัครจากธุรกิจแพลตฟอร์มออนไลน์ แพลตฟอร์มโซเชียลเน็ตเวิร์ค อีคอมเมิร์ส และกิจการโทรคมนาคม ซึ่งผู้เล่นเหล่านั้นมีความเชี่ยวชาญด้านเทคโนโลยี ข้อมูล และมีบทบาทในชีวิตประจำวันลูกค้า หรืออีกนัยหนึ่งคือมีระบบนิเวศ (Ecosystem) ที่เอื้อต่อการต่อยอดธุรกิจ

• สำหรับไทย การเกิดขึ้นของ Digital Bank ย่อมขึ้นอยู่กับว่าทางการไทยต้องการให้ Digital Bank ตอบโจทย์ในด้านใดบ้าง อาทิ ด้านการเพิ่มการเข้าถึงบริการทางการเงิน หรือการลดต้นทุนจากการให้บริการทางการเงินผ่านตัวกลาง โดยการตั้งโจทย์ที่ชัดก็ย่อมเป็นตัวบ่งชี้ถึงการทิศทางการกำหนดนโยบาย หลักเกณฑ์การกำกับ ตลอดจนหน้าตาของผู้เล่นในตลาด ซึ่งนับว่าเป็นโจทย์ที่ท้าทายของทางการไทยในระยะข้างหน้า ภายใต้โครงสร้างของสังคมไทยที่ยังมีกลุ่มคนอีกจำนวนไม่น้อยที่อาจจะยังไม่สามารถปรับตัวหรือมีข้อจำกัดในด้านการเข้าถึงเทคโนโลยีดิจิทัล

……………………………………………………………………………………………………….

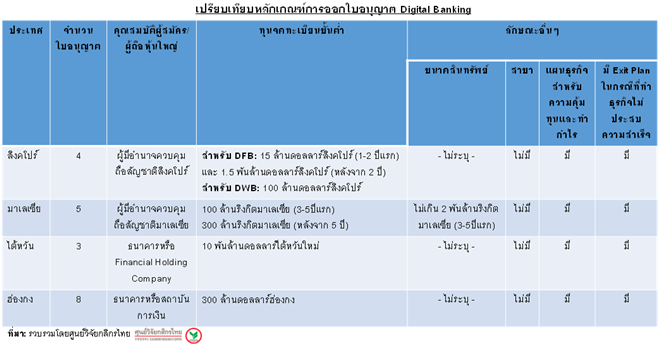

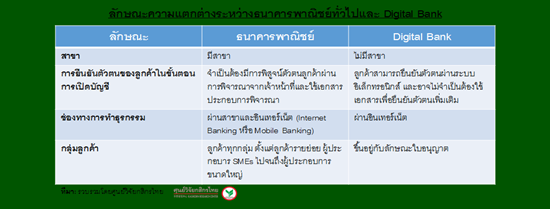

ในช่วง 3-4 ปีที่ผ่านมา ธนาคารกลางชาติต่างๆ โดยเฉพาะฝั่งเอเชีย ได้ทยอยออกเกณฑ์เพื่อให้ใบอนุญาต Digital-Only Banking License (Digital Bank) ซึ่งถือเป็นมิติใหม่ของธนาคารพาณิชย์ที่สามารถทำธุรกิจการเงินได้โดยไร้สาขานั่นเอง โดยนอกเหนือจากประเทศจีนแล้ว ธนาคารกลางอื่นๆ ที่เริ่มให้ใบอนุญาตประกอบธุรกิจในลักษณะดังกล่าว ได้แก่ สิงคโปร์ มาเลเซีย ไต้หวัน และฮ่องกง เป็นต้น ซึ่งส่วนใหญ่แล้ว มีวัตถุประสงค์คล้ายคลึงกัน นั่นคือ มุ่งส่งเสริมการแข่งขันระหว่างผู้ให้บริการทางการเงิน โดยเปิดโอกาสให้ธุรกิจอื่นๆ เข้ามาแข่งขันในตลาดด้วย อันช่วยตอบโจทย์พฤติกรรมผู้บริโภคที่เปลี่ยนแปลงไป ส่งเสริมนวัตกรรมทางการเงิน ลดต้นทุนดำเนินงานจากสาขา และที่สำคัญคือ เพิ่มการเข้าถึงบริการทางการเงิน (Financial Inclusion) จากสถาบันการเงินในเงื่อนไขที่ดีกว่าเดิม โดยเฉพาะกลุ่มลูกค้า SMEs หรือกลุ่มลูกค้ารายย่อยที่ยังไม่สามารถเข้าถึงบริการทางการเงินพื้นฐานจากสถาบันทางการเงินแบบดั้งเดิมได้ (Unserved and Underserved) อย่างไรก็ดี หน่วยงานกำกับดูแลสถาบันการเงินในแต่ละประเทศก็มีนโยบายกำกับดูแลการประกอบธุรกิจ Digital Bank เพื่อไม่ให้เกิดการแข่งขันที่รุนแรงเกินไปจนส่งผลกระทบต่อระบบการเงินในประเทศ

ทั้งนี้ ศูนย์วิจัยกสิกรไทยมองว่ามีสาระที่น่าสนใจ ดังนี้

ขอบเขตธุรกิจของ Digital Bank ในฝั่งประเทศเอเชียที่ทำการศึกษานั้น สามารถรับเงินฝากและให้สินเชื่อกับประเภทลูกค้าบางกลุ่มตามลักษณะของใบอนุญาต ยกตัวอย่างเช่น ในกรณีของสิงคโปร์ เมื่อปลายปี 2563 ที่ผ่านมา Monetary Authority of Singapore (MAS) ได้ออกใบอนุญาตแบบ Digital Full Bank License (DFB) และ Digital Wholesale Bank License (DWB) สำหรับการให้บริการกับลูกค้าบุคคลรายย่อย และลูกค้าเอสเอ็มอีและลูกค้ากลุ่มอื่นๆ ที่ไม่ใช่บุคคลรายย่อย ตามลำดับ ขณะที่ ข้อกำหนดของระดับทุนจดทะเบียนขั้นต่ำถือว่าไม่สูง โดยในกรณีของสิงคโปร์ จะต่ำกว่าธนาคารพาณิชย์เต็มรูปแบบถึง 15 เท่า (อาทิ wholesale bank ของสิงคโปร์ ต้องมีทุนจดทะเบียนขั้นต่ำ 1.5 พันล้านดอลลาร์สิงคโปร์ ขณะที่ DWB ของสิงคโปร์ กำหนดไว้ที่ 100 ล้านดอลลาร์สิงคโปร์)

จุดสนใจอยู่ที่ผู้สมัครและผู้ที่ได้รับอนุญาต โดยผู้ที่ได้รับใบอนุญาตของแต่ละประเทศส่วนใหญ่ เน้นไปที่ธุรกิจ e-Commerce TechFin โทรคมนาคมและเทคโนโลยี รวมไปถึงผู้ให้บริการแพลตฟอร์มออนไลน์ และแพลตฟอร์มโซเชียลเน็ตเวิร์ค ซึ่งธุรกิจเหล่านี้มีระบบนิเวศ (Ecosystem) ที่เอื้อต่อการต่อยอดธุรกิจ Digital Bank โดยเฉพาะด้านเทคโนโลยีดิจิทัลและฐานข้อมูลลูกค้า ทั้งข้อมูลส่วนบุคคลและข้อมูลด้านพฤติกรรมที่จะสามารถต่อยอดผลิตภัณฑ์ทางการเงินอื่นๆ ได้ในอนาคต ถึงแม้ว่าผู้สมัครที่มีศักยภาพจะมาจากหลากหลายประเภทธุรกิจก็ตาม อาทิ กรณีสิงคโปร์ที่มาจากธุรกิจอื่นๆ ที่ไม่ใช่ด้านการเงิน ตั้งแต่ธุรกิจบริการด้านดูแลสุขภาพ (Wellness) เกมออนไลน์ และบัตร Contactless เป็นต้น

แม้จะมีโมเดล Digital Bank ในต่างประเทศ แต่สำหรับไทย อาจต้องคำนึงถึงโครงสร้างของสังคมไทยที่ค่อนข้างแตกต่างกับประเทศอื่นๆ ซึ่งมีผลต่อปัญหาของบริการภาคการเงินที่อาจแตกต่างออกไปในรายละเอียด ตัวอย่างของปัญหาที่สำคัญ อาทิ 1) ไทยยังคงเป็นสังคมเกษตร โดยปัจจุบัน มีจำนวนครัวเรือนเกษตรกรอยู่ราว 8.1 ล้านครัวเรือน คิดเป็นสัดส่วนกว่าร้อยละ 36 ของจำนวนครัวเรือนไทยทั้งหมด ซึ่งนับว่าเป็นสัดส่วนที่ค่อนข้างมาก 2) ไทยมีแรงงานนอกระบบเป็นจำนวนมาก คิดเป็นร้อยละ 53.7 ของจำนวนแรงงานทั้งหมด และ 3) ไทยกำลังจะก้าวเข้าสู่สังคมผู้สูงอายุ โดยปัจจุบัน มีจำนวนผู้สูงอายุราว 10.3 ล้านคน คิดเป็นสัดส่วนราวร้อยละ 15.5 ของจำนวนประชากรทั้งหมด ซึ่งเป็นสัดส่วนที่มากกว่าสิงคโปร์ มาเลเซีย และไต้หวัน ที่มีโมเดล Digital Bank ทั้งนี้ กลุ่มประชากรตามโครงสร้างทางสังคมไทยดังกล่าวโดยส่วนใหญ่มักมีข้อจำกัดในการเข้าถึงเทคโนโลยีดิจิทัลอย่างอินเทอร์เน็ตและสมาร์ทโฟน ซึ่งเป็นสิ่งสำคัญสำหรับการเข้าถึงบริการ Digital Bank รวมไปถึงมีข้อจำกัดในการเข้าถึงบริการทางการเงินของสถาบันการเงินในระบบ โดยเฉพาะบริการด้านสินเชื่อ ขณะเดียวกัน สถานการณ์การแพร่ระบาดของโควิด 19 ก็ทำให้ปัญหาเหล่านี้แย่ลงตามไปด้วย

ขณะที่ปัญหาต่างๆ ดังกล่าว ทำให้เกิดประเด็นภาคการเงินไทย 2 เรื่องหลัก ซึ่งเป็นโจทย์ที่ทางการไทยพยายามแก้ไขมาโดยตลอด คือ

1) เพิ่มการเข้าถึงบริการทางการเงินของภาคประชาชน (Financial inclusion) โดยเฉพาะในส่วนของบริการสินเชื่อ ปัจจุบัน คนไทยมีการถึงบริการทางการเงินในด้านเงินฝากและการชำระเงินในระดับสูง แต่ในการเข้าถึงสินเชื่อยังเป็นอุปสรรคใหญ่ โดยไทยยังคงมีสัดส่วนครัวเรือนที่มีข้อจำกัดในการเข้าถึงบริการสินเชื่ออยู่อีกมาก (Unserved และ Underserved ) โดยกลุ่ม Unserved หรือกลุ่มที่เข้าไม่ถึงบริการสินเชื่อ มักติดปัญหาด้านรายได้ เพราะเป็นกลุ่มที่มีรายได้น้อยหรือมีรายได้ที่ไม่แน่นอน หรืออาจติดปัญหาทางด้านพื้นที่ที่อยู่ห่างไกลจากสาขาการให้บริการของสถาบันการเงินดั้งเดิม ซึ่งส่วนใหญ่ในจำนวนนี้คงอยู่ในภาคเกษตรหรือแรงงานนอกระบบ ขณะที่กลุ่ม Underserved หรือกลุ่มที่ไม่ต้องการใช้บริการสินเชื่อ อาจติดปัญหาด้านการขาดความรู้และความเข้าใจด้านการเงิน (Financial literacy) หรือผลิตภัณฑ์สินเชื่อที่มีในตลาดปัจจุบันอาจมีเงื่อนไขที่ไม่ยืดหยุ่นและไม่ตอบโจทย์ตามความต้องการและความสามารถในการผ่อนชำระหนี้ที่แท้จริงของคนกลุ่มนี้ ซึ่งตามหลักการแล้ว การเกิด Digital Bank อาจจะสามารถเข้ามาแก้ปัญหาตรงจุดนี้ได้ เนื่องด้วยผู้ให้บริการ Digital Bank ที่มีความพร้อมของ Ecosystem ด้านข้อมูลที่ดี โดยเฉพาะที่เป็นกลุ่ม FinTech หรือ TechFin ที่ให้บริการโทรคมนาคม แพลตฟอร์ม e-Commerce หรือ Social Network จะมีต้นทุนในการบริหารความเสี่ยงจากการผิดนัดชำระหนี้น้อยกว่าสถาบันการเงินดั้งเดิม ซึ่งส่งผลต่อเนื่องให้สามารถคิดอัตราดอกเบี้ยเงินกู้ได้ในอัตราที่ต่ำกว่า อีกทั้ง อาจมีรายละเอียดข้อมูลลูกค้าเชิงลึกที่พร้อมมากกว่า จึงน่าจะสามารถนำเสนอเงื่อนไขการให้บริการสินเชื่อที่ยืดหยุ่นและตอบโจทย์ลูกค้าเป้าหมายได้ดีมากกว่าสถาบันการเงินดั้งเดิม

2) ลดต้นทุนของการใช้บริการผ่านตัวกลางทางการเงินในระบบ โดยในปี 2563 ที่ผ่านมา ต้นทุนต่อหน่วยจากการใช้บริการผ่านตัวกลางทางการเงินในระบบของไทยอยู่ที่ประมาณร้อยละ 1.96 ซึ่งอยู่ระดับสูงกว่าบางประเทศในภูมิภาค อาทิ ประเทศสิงคโปร์ซึ่งเป็นประเทศที่พัฒนาแล้วและมีโครงสร้างของระบบการเงินที่มีประสิทธิภาพ โดยสิงคโปร์มีต้นทุนต่อหน่วยจากการใช้บริการผ่านตัวกลางทางการเงินอยู่ในช่วงร้อยละ 1.5 – 2.0 ทั้งนี้ ตามหลักการแล้ว การใช้ Digital Bank จะถูกคาดหวังว่าจะสามารถทำให้ต้นทุนของการใช้บริการผ่านตัวกลางทางการเงินในระบบถูกลง อันเนื่องมาจากการดำเนินงานแบบไร้สาขาและต้นทุนการจัดการเงินสดที่เกี่ยวข้อง

อย่างไรก็ตาม Digital Bank ในไทย จะตอบโจทย์เฉพาะหน้าภาคการเงินตามที่กล่าวมาข้างต้นได้อย่างสมบูรณ์หรือไม่ ย่อมเป็นความท้าทายของทางการในการปักหมุดเป้าหมายให้ชัด อันจะมีผลต่อการออกแบบเงื่อนไขและหลักเกณฑ์สำหรับการออกใบอนุญาตประกอบกิจการ ซึ่งจะชี้ถึงหน้าตาผู้เล่นใหม่ในอนาคตได้ชัดเจนขึ้นเช่นกัน โดยความท้าทายของการคาดหวังให้ Digital Bank ช่วยลดปัญหาการเข้าถึงบริการทางการเงิน และการลดต้นทุนการใช้บริการผ่านตัวกลางทางการเงิน คือ

• หากทางการไทยออกแบบกรอบธุรกิจ Digital Bank เหมือนดังเช่นประเทศอื่นในเอเชีย และแม้ว่าจะได้กลุ่มผู้เล่นรายใหม่ที่มีความพร้อมของ Ecosystem ด้านข้อมูลที่ดีเข้ามาในตลาด แต่ผู้เล่นเหล่านั้นอาจจะยังไม่เจาะกลุ่มลูกค้าระดับล่างมากนัก เพราะยังถือว่าเป็นกลุ่มที่มีความเสี่ยงต่อการผิดนัดชำระหนี้สูง โดยน่าจะเน้นตลาดลูกค้ากลุ่มที่เข้าถึงบริการทางการเงินจากสถาบันการเงินดั้งเดิมก่อน นั่นคือ กลุ่มรายได้ระดับกลาง ผ่านการแข่งขันด้านราคา อีกทั้ง ในระยะแรก ต้นทุนดำเนินงานของกลุ่มผู้ประกอบการ Digital Bank มักอยู่ในระดับสูง โดยเฉพาะต้นทุนด้านการวางระบบและเทคโนโลยีดิจิทัล รวมถึงต้นทุนการทำการตลาดเพื่อให้ประชาชนทั่วไปรู้จักในวงกว้าง ซึ่งทำให้จุดคุ้มทุนของการประกอบกิจการ Digital Bank เป็นประเด็นสำคัญในการเลือกเจาะตลาดกลุ่มลูกค้าเพื่อความอยู่รอด โดยเฉพาะในช่วง 3 – 5 ปีแรก ดังนั้น หากทางการไทยต้องการผลักดันให้เกิด Digital Bank เพื่อส่งเสริมการเข้าถึงบริการทางการเงินของกลุ่มลูกค้าระดับล่างในไทยอย่างแท้จริง คาดว่าอาจจะมีการกำหนดเงื่อนไขและหลักเกณฑ์การออกใบอนุญาตที่ผู้เล่นจะต้องแสดงโมเดลให้เห็นว่าจะสามารถเข้าถึงลูกค้าระดับล่างได้จริง ภายใต้ผลที่ไม่ขาดทุน รวมถึงสร้างจูงใจให้ผู้เล่นในตลาดเข้าไปเจาะกลุ่มตลาดล่างได้มากขึ้น อาทิ เพดานราคาที่ยืดหยุ่น หรือแม้แต่การกำหนดระดับรายได้หรืออาชีพ เป็นต้น

• การมี Digital Bank ไม่ได้หมายความว่าสาขาของสถาบันการเงินดั้งเดิมหรือจุดให้บริการจะไม่จำเป็น เนื่องจากเทคโนโลยีดิจิทัลยังไม่สามารถตอบโจทย์สำหรับโครงสร้างทางสังคมไทยได้อย่างสมบูรณ์ เนื่องด้วยโครงสร้างสังคมไทยที่เป็นสังคมเกษตร มีแรงงานนอกระบบเป็นจำนวนมาก และกำลังก้าวเข้าสู่สังคมผู้สูงอายุ ตามที่กล่าวมาข้างต้น ดังนั้น ศูนย์วิจัยกสิกรไทย ยังมองว่า การให้บริการทางการเงินผ่านจุดให้บริการยังมีความจำเป็นในบริบทของสังคมไทยที่ยังคงมีประชากรบางส่วนจำเป็นและคุ้นชินกับการใช้บริการผ่านสาขาหรือจุดให้บริการ ดังนั้น จึงอาจไม่สามารถลดต้นทุนของการใช้บริการผ่านตัวกลางทางการเงินโดยภาพรวมได้อย่างเต็มที่ เมื่อเปรียบเทียบกับต่างประเทศที่มีโครงสร้างทางสังคมที่เอียงไปทางอุตสาหกรรมและบริการมากกว่า อีกทั้ง ประชากรมีความรู้ด้านการเงินและความรู้ด้านเทคโนโลยีที่ดีกว่า

ขณะเดียวกัน สถาบันการเงินดั้งเดิมอย่างธนาคารพาณิชย์ หรือแม้แต่สถาบันการเงินเฉพาะกิจภาครัฐ ก็พยายามปรับตัว โดยเพิ่มการให้บริการผ่านช่องทางดิจิทัลมากขึ้น โดยเฉพาะ Mobile Banking และลดการให้บริการผ่านสาขาลงอย่างต่อเนื่อง ซึ่งน่าจะทำให้ต้นทุนการให้บริการลดลงในระยะยาว อีกทั้ง ธนาคารพาณิชย์ในปัจจุบันยังมีเป้าหมายที่จะทำการตลาดสินเชื่อในกลุ่มลูกค้าระดับล่างอยู่แล้ว ทั้งผ่านช่องทาง Mobile Banking ของตัวเอง หรือผ่านแพลตฟอร์มออนไลน์ของพันธมิตรอย่างผู้ให้บริการ Social Network หรือ e-Commerce รายใหญ่ ซึ่งศูนย์วิจัยกสิกรไทย มองว่า ทางการไทยก็คงจะติดตามความคืบหน้าในการให้บริการและขยายขอบเขตของลูกค้าของสถาบันการเงินเหล่านี้ เพื่อประเมินถึงการเข้าถึงลูกค้ากลุ่มใหม่ๆ โดยหากประเมินความคืบหน้าและผลลัพธ์เป็นที่น่าพอใจ กลุ่มระดับล่างสามารถเข้าถึงบริการสินเชื่อได้มากขึ้น การออกใบอนุญาตสำหรับการให้บริการทางการเงินผ่านโมเดลใหม่ๆ ก็อาจลดลง เนื่องจากสถาบันการเงินดั้งเดิมแสดงให้เห็นแล้วว่า การดำเนินธุรกิจในปัจจุบันก็สามารถเพิ่มการเข้าถึงบริการสินเชื่อในกลุ่มลูกค้าระดับล่างได้ แต่หากผลลัพธ์ยังไม่ดีพอ ทางการไทยอาจจะพิจาณา Digital Bank เพื่อเป็นโมเดลทางเลือกสำหรับตอบโจทย์ภาคการเงินไทยต่อไป

แม้ว่าการเกิด Digital Bank อาจไม่ได้ตอบโจทย์ของภาคการเงินไทยได้อย่างสมบูรณ์ แต่การดึงกลุ่ม Non-bank FinTech และ TechFin ซึ่งอาจจะเป็นผู้เล่นรายใหม่ในตลาด Digital Bank ให้เข้ามาอยู่ในการกำกับดูแลของทางการได้ จะส่งผลดีต่อการควบคุมดูแลภาคการเงินของทางการที่กำลังเผชิญความท้าทายจากเส้นแบ่งระหว่างประเภทธุรกิจที่บางลงตามผลของความก้าวหน้าเทคโนโลยี ขณะเดียวกัน ก็จะส่งเสริมและคุ้มครองผู้ใช้บริการได้อย่างมีประสิทธิภาพมากขึ้น เพราะหากสามารถดึงผู้เล่นที่มี Ecosystem ด้านข้อมูลที่ดีเข้ามาอยู่ในระบบหรือในความควบคุมดูแลของทางการแล้ว ทางการก็จะสามารถสร้าง Ecosystem ด้านข้อมูลในระบบการเงินไทยได้อย่างมีประสิทธิภาพมากขึ้น ซึ่งอาจเป็นปัจจัยสำคัญที่ทำให้ทางการไทยเห็นถึงปัญหาของการเข้าถึงบริการทางการเงินของประชากรไทยได้ชัดเจนขึ้น นำมาซึ่งการออกแบบหรือปรับปรุงนโยบายเพื่อตอบโจทย์ปัญหาได้ดีขึ้นเช่นกัน

โดยสรุป แม้ว่า Digital Bank จะเป็นอีกหนึ่งจุดเปลี่ยนของนวัตกรรมการให้บริการทางการเงิน และนับว่ามีข้อดีอยู่มากในระยะยาว ทั้งในแง่ของการลดต้นทุนจากการให้บริการทางการเงินผ่านตัวกลาง และในแง่ของการสร้าง Ecosystem ด้านข้อมูลที่สมบูรณ์มากขึ้น ทำให้สามารถเข้าถึงกลุ่มลูกค้าระดับล่างที่มีข้อจำกัดในการเข้าถึงบริการทางการเงินมาก่อนได้ดีขึ้น แต่การเกิด Digital Bank ในไทย นับว่าเป็นโจทย์ที่ท้าทายของทางการไทยในระยะข้างหน้า โดยเฉพาะในด้านการออกแบบเงื่อนไขหรือหลักเกณฑ์ในการกำกับดูแลผู้เล่นในตลาด เพื่อนำไปสู่โฉมหน้าของผู้เล่น รวมถึงโมเดลธุรกิจใหม่ๆ ทั้งจากผู้เล่นใหม่และผู้เล่นเดิมที่จะสามารถตอบวัตถุประสงค์และลดปัญหาบริการภาคการเงินไทยได้อย่างแท้จริง ซึ่งหนึ่งในนั้นคือ การที่สังคมไทยมีกลุ่มคนอีกจำนวนไม่น้อยที่อาจจะยังไม่สามารถปรับตัวหรือมีข้อจำกัดในการเข้าถึงเทคโนโลยีดิจิทัลได้อย่างมีประสิทธิภาพ

THAI

THAI

Social Links